В этой публикации автор не ставит цель дать детальный анализ инвестпрограмм строительства магистральных сетей связи и хода их исполнения. Речь пойдет о проблемах и перспективах рынка магистральной емкости в России.

Как отмечал автор в своей колонке, опубликованной на сайте Connect-WIT в июле 2017 г. под названием «Кому охота заглядывать в бездну?», проблема окупаемости инвестиций в развитие телекоммуникационной инфраструктуры обостряется как в России, так и во всем мире.

Еще в 2016 г. эксперты из Arthur D. Little утверждали: «Налицо проблема несовпадения ожиданий акционеров телеком-компаний (возврат капитала не более чем за пять лет с доходностью 10−15%) и реального уровня доходности на инвестиции в телекоммуникационные активы. Для таких капиталоемких активов, как ВОЛС и дата-центры, период окупаемости выходит далеко за пределы десяти лет и требует доведения периода эксплуатации данных видов активов до 30 лет. Такие параметры окупаемости очевидным образом не соответствуют рискам инвестиций в телеком-активы на столь продолжительном горизонте, что приводит к проблемам или даже невозможности для менеджмента телекомов получить согласие акционеров на реализацию подобных инвестпроектов».

Наиболее актуальна проблема окупаемости для магистрального межоператорского (B2O) бизнеса, который традиционно работает на кратно меньшей марже, чем сегменты конечного потребления – корпоративного (B2B) и частного (B2C). Фактически речь идет о том, что если не решить вопросы принципиального характера, то дальнейшее развитие магистрального сегмента в России как самостоятельного вида бизнеса станет экономически невыгодным и его нужно будет либо дотировать за счет маржи в сегментах B2B и B2C, если это универсальный оператор, либо дотировать из госбюджета напрямую или через институты развития, например через ВЭБ.

Важный фактор успеха любого магистрального проекта в России − конкурентоспособность на международном рынке транзита трафика, особенно если это именно магистральный проект в «чистом» виде, а не продажа временно свободной магистральной емкости операторами, основными рыночными сегментами для которых являются сегменты конечного потребления (B2B и B2C).

Несмотря на то что российский наземный маршрут между Европой и Азией является наиболее выигрышным по задержке сигнала маршрутом транзита на этом направлении, но относительно успешна Россия только в работе с Китаем: через Россию проходит более 40% трафика между Китаем и Европой. Что касается Японии, то тут ситуация иная: через Россию идет менее 15% трафика маршрута Европа − Азия. Более того, основная часть трафика из Японии следует через Тихий океан на США и через США – в Европу.

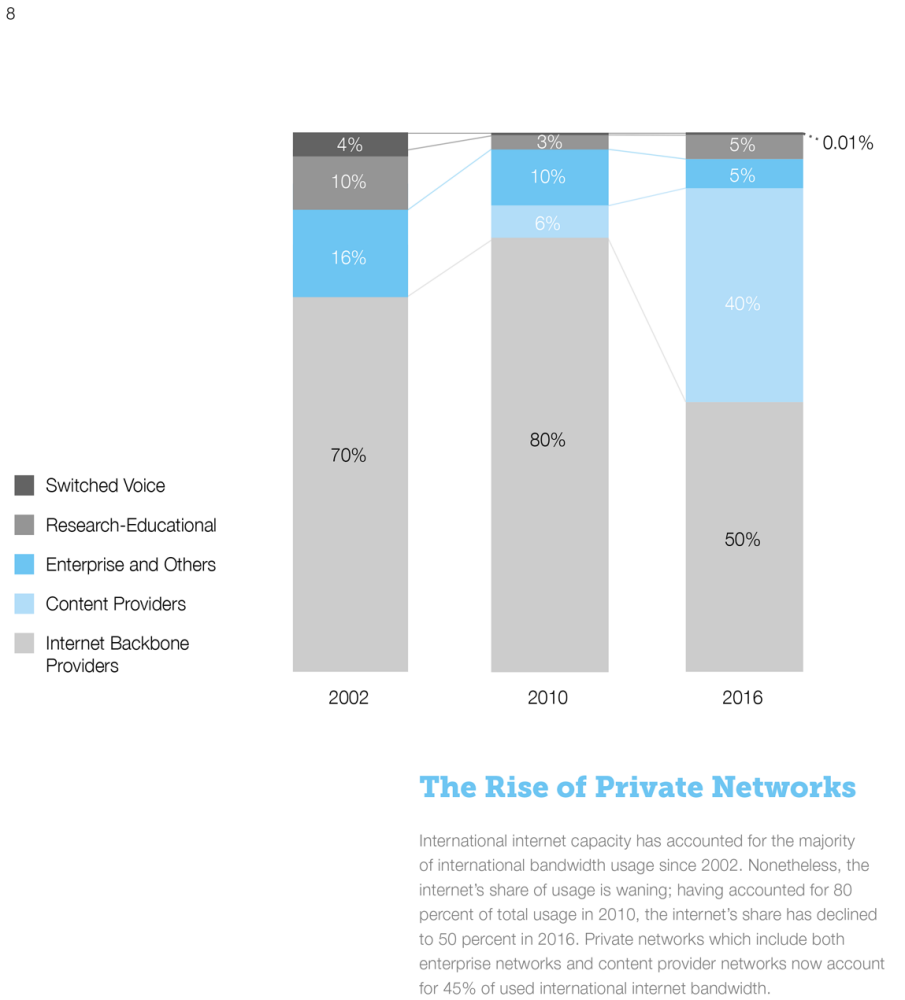

В последние годы ситуация усложнилась, поскольку главным драйвером роста глобального рынка магистральной емкости неожиданно стали не операторы связи, а крупнейшие облачные провайдеры. Уже по состоянию на 2016 г. используемая ими магистральная емкость практически сравнялась с таковой у традиционных операторов (рис. 1).

Следует отметить, что даже на успешном для России маршруте Китай − Европа доля потребителей – облачных провайдеров пока близка к нулю. То есть Россия никак не выигрывает от основного для мирового рынка драйвера – бурного роста спроса на магистральную емкость со стороны крупнейших облачных провайдеров.

Рис. 1. Динамика использования магистральной емкости традиционными операторами сетей связи (Internet Backbone Providers) и «контент-провайдерами» (на самом деле – глобальными облачными провайдерами, такими как Google и Amazon)

Источник: TeleGeography, 2017 г.

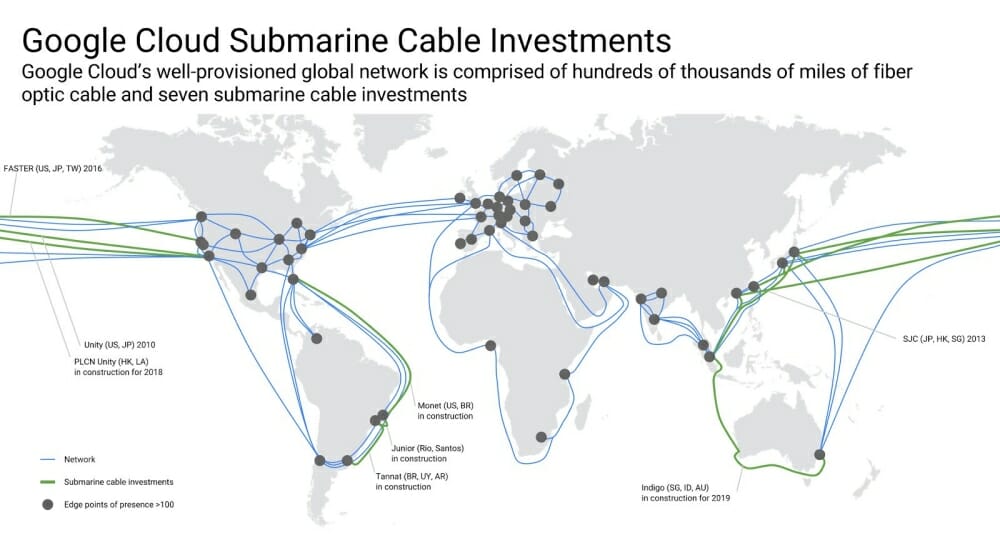

В 2018 г. ситуация продолжает стремительно развиваться. На рис 2 отражена активность Google в строительстве межконтинентальных кабельных систем. Крупные проекты будут введены именно в период 2018−2020 гг., что не может не сказаться на и без того быстро снижающихся ценах на магистральную емкость. Следует отметить, что строительство наземных кабельных систем по маршруту Европа − Азия Google пока не планирует, причем ни по территории России, ни в обход.

Рис. 2. Существующие (синий цвет) и строящиеся (зеленый цвет) межконтинентальные линии связи сети Google, часть этих линий образует сеть программно-определяемых дата-центров «Google B4»

Источник: Google

Ввиду того что на рынке магистральной емкости ключевым параметром конкурентоспособности является цена за единицу емкости, а эта цена в значительной степени зависит от мощности кабельной системы, отсутствие наполнения системы облачным трафиком может привести к выбору существенно меньшей пропускной способности системы и, как следствие, к более высокой себестоимости единицы емкости, снижающей конкурентоспособность России и для обычного трафика.

Правда, есть одно «но». Для отдельных облачных сервисов уже сейчас задержка является критичным параметром, и чем дальше, тем более критичным. И если для контентных приложений указанная проблема хотя бы отчасти может быть решена использованием CDN, то для транзакционных приложений это невозможно. Нужна полноценная миграция виртуальных машин между дата-центрами для выдерживания параметров SLA по их доступности.

И вроде бы маршрут через Россию выглядит более привлекательно именно для трафика облачных транзакционных приложений, чувствительных к задержкам, особенно это относится к облачным платформам Интернета вещей. Но не все так просто.

Во-первых, облачные провайдеры еще более требовательны к цене, чем операторы связи. Фактически они запрашивают премиум-параметры по задержке и SLA, а тарифы − на уровне цены на интернет-трафик без жесткого QoS. Но при этом именно облачные провайдеры могут обеспечить огромные объемы «нового» трафика, что компенсирует низкую цену за единицу емкости.

Во-вторых, и это, наверное, самое главное, речь-то идет не об обычном трафике, а о трафике данных между дата-центрами, и не обычными дата-центрами, а программно-определяемыми. Соответственно появляется требование о выделении емкости «по требованию» и возможности дифференцированно управлять QoS трафика различных приложений, что обусловливает необходимость реализации SDN на магистральных сетях вплоть до физического уровня, с переходом на технологии оптической коммутации и маршрутизации на огромных скоростях.

Понимая перспективность спроса со стороны облачных провайдеров, даже с учетом их высоких требований, крупнейшие глобальные операторы сетей связи предпринимают попытки реализовать эти запросы. Действующим уже несколько лет прообразом такого сервиса является NetBond у AT&T. Есть еще ряд похожих сервисов. Но их проблема в том, что «on demand» и управление задержкой реализуются только на сети одного оператора, а магистральный рынок – это, как правило, взаимодействие нескольких операторов.

И вот недавно был проведен успешный эксперимент, показывающий возможность автоматической «сборки» канала «по требованию» с участием двух операторов – Verizon и Colt, причем с инициализацией процесса «сборки» каждым из них[1].

Характерно, кстати, название должности куратора проекта со стороны Colt: «директор по архитектуре и развитию сервиса «сеть по требованию», что свидетельствует о наличии в структуре оператора выделенного подразделения, отвечающего за развитие принципиального нового направления бизнеса.

При всей перспективности развития этого направления и фактически его безальтернативности для решения задачи окупаемости инвестиций в магистральные сети, в России ничего похожего пока не происходит, даже на уровне лабораторных экспериментов.

Еще одной проблемой является то, что у российских операторов связи коммерческие B2O-службы, как правило, имеют весьма скромное влияние на процессы развития магистральных сетей связи, которые рассматриваются руководством исключительно как внутренняя, чисто техническая задача.

Важно отметить, что речь идет не только о новых технологиях на рынке магистральной емкости, но и о принципиально новых бизнес-моделях. Возможность автоматического, без участия человека, выделения емкости по требованию и автоматического же выдерживания QoS создает предпосылки для формирования рынка емкости по запросу, организованного по принципу фондовой или товарной биржи, на которой играют торговые роботы. А это – полное переформатирование привычного, давно устоявшегося рынка. И если к такому развитию событий не готовиться, то можно потерять даже то малое, что Россия имеет сейчас от глобального рынка транзита.

Операторам надо быть готовыми принять новые вызовы на рынке магистральной емкости, нужны пилотные проекты, тестовые среды, а главное – мотивированные на результат проектные команды, состоящие как из технических специалистов, так и из финансистов, маркетологов и продакт-менеджеров.

[1] https://www.sdxcentral.com/articles/news/verizon-and-colt-use-sdn-orchestration-to-control-each-others-networks/2018/03/