В Москве состоялся Форум iFin-2024 «Электронные финансовые услуги и технологии», организованный компанией «АйФин Медиа» при поддержке Ассоциации российских банков (АРБ). Ведущие участники российского рынка электронного банкинга обсуждали перспективы развития цифровой экосистемы и банковских продуктов, результаты пилотирования цифрового рубля, адаптивные технологии, способные заменить магазины приложений, вопросы безопасности, потенциал мультибанковского дистанционного обслуживания и огромное количество смежных тем. Будущее в сегменте электронных финансовых услуг эксперты связывают с быстрым развитием альтернативных каналов обслуживания и появлением новых решений, что сочетают в себе комплексные проекты.

На выставке, развернутой в дни работы форума, было представлено более 250 решений и услуг, включая новейшие системы дистанционного банковского обслуживания, интернет- и мобильного банкинга, решения по совершенствованию ИТ-инфраструктуры, развитию платежных инструментов и пилотированию цифрового рубля, информационной безопасности, инструменты для создания банковских онлайн-продуктов, оптимизации каналов обслуживания клиентов и т. д.

На выставке, развернутой в дни работы форума, было представлено более 250 решений и услуг, включая новейшие системы дистанционного банковского обслуживания, интернет- и мобильного банкинга, решения по совершенствованию ИТ-инфраструктуры, развитию платежных инструментов и пилотированию цифрового рубля, информационной безопасности, инструменты для создания банковских онлайн-продуктов, оптимизации каналов обслуживания клиентов и т. д.

На восьми тематических секциях в рамках деловой программы iFin-2024 эксперты – руководители, сотрудники ведущих ИТ-компаний и банков – делились опытом реализации проектов, экспертизой по внедрению технологий для развития электронного обслуживания клиентов в финансовой отрасли.

Канал для корпоративных клиентов

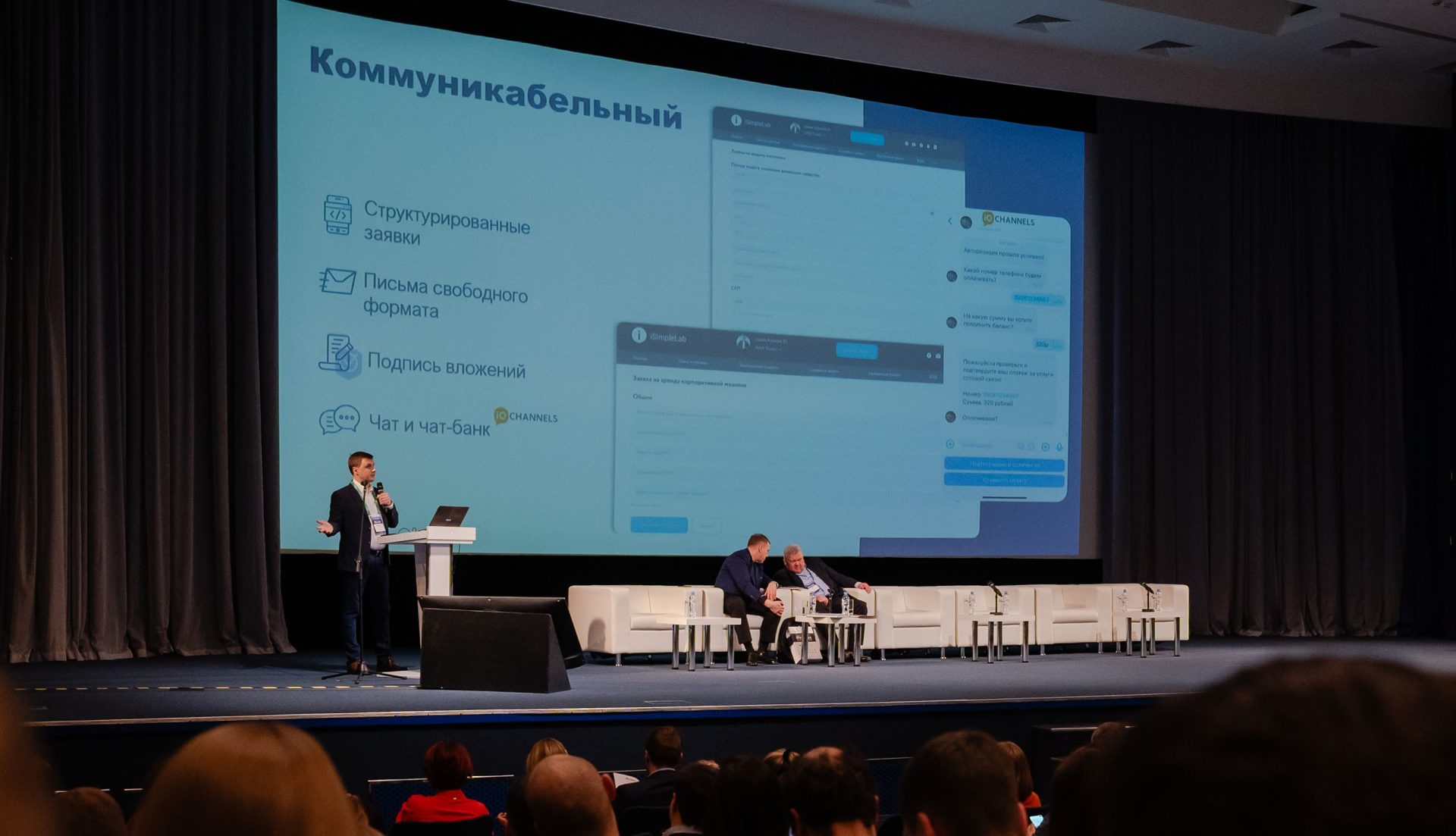

Важным каналом для обслуживания корпоративных клиентов остается интернет-банк, требования к которому сформулировал в своем выступлении на форуме коммерческий директор компании iSimpleLab (iCAM Group) Алексей Колесников. Идеальный интернет-банк должен быть защищенным, функциональным, брендированным, ориентированным на сегмент, оснащенным маркетинговыми инструментами. По словам эксперта, сегодня этого уже недостаточно, чтобы учесть запросы, ожидания потенциального клиента, который пользуется услугами другого банка (скорее всего, лидера рынка) и будет сравнивать цифровые продукты. Поэтому портал для клиентов (визитная карточка и рабочий инструмент) должен быть также гибким, привлекательным, понятным, коммуникабельным, универсальным и удобным.

Важным каналом для обслуживания корпоративных клиентов остается интернет-банк, требования к которому сформулировал в своем выступлении на форуме коммерческий директор компании iSimpleLab (iCAM Group) Алексей Колесников. Идеальный интернет-банк должен быть защищенным, функциональным, брендированным, ориентированным на сегмент, оснащенным маркетинговыми инструментами. По словам эксперта, сегодня этого уже недостаточно, чтобы учесть запросы, ожидания потенциального клиента, который пользуется услугами другого банка (скорее всего, лидера рынка) и будет сравнивать цифровые продукты. Поэтому портал для клиентов (визитная карточка и рабочий инструмент) должен быть также гибким, привлекательным, понятным, коммуникабельным, универсальным и удобным.

Благодаря MicroAPP можно настраивать интерфейс для каждого раздела, представленного на главной странице. Критерий понятности инструмента предусматривает возможность компактного отображения окна создания платежного поручения, при этом клиенту одинаково удобно заполнять платеж контрагенту или в бюджет. Удобство означает, в частности, возможность работы со справками и заявками через конструктор документов. Об универсальности решения можно судить по тому, что банковские продукты доступны на любом устройстве.

Адаптивные технологии

Известно, что приложения банков, которые находятся под санкциями, не держатся в зарубежных магазинах приложений дольше двух месяцев, а некоторые – нескольких дней. Выходом в такой ситуации служит технология адаптивного дизайна. Технология PWA (Progressive Web APP) позволяет клиентам установить сайт банка на смартфон как приложение, сохранив преемственность.

На протяжении последних двух лет российские банки публиковали в иностранных магазинах приложений свои версии под вымышленной функциональностью. Практика их блокировки доказала бесперспективность такого подхода. На смену попыткам обмануть пришла технология адаптивного дизайна с прогрессивными веб-приложениями. Коммерческий директор компании «Информационные системы» Александр Герасимов рассказал о возможностях платформы Flutter, вариантах дизайнерских решений для любых смартфонов, планшетов и настольных компьютеров. Технология позволила заменить функциональность магазинов приложений (зарубежных store) и сэкономить до 30% стоимости разработки ДБО. Изначально интерфейс дистанционного банковского обслуживания проектируется под различные устройства. Клиенту доступны биометрия для авторизации, камера, записная книга и пуш-уведомления. Пользователь самостоятельно выносит иконку приложения на экран смартфона и работает фактически в браузере. Вид приложения, доступного как физическим, так и юридическим лицам, не уступает нативному варианту.

На протяжении последних двух лет российские банки публиковали в иностранных магазинах приложений свои версии под вымышленной функциональностью. Практика их блокировки доказала бесперспективность такого подхода. На смену попыткам обмануть пришла технология адаптивного дизайна с прогрессивными веб-приложениями. Коммерческий директор компании «Информационные системы» Александр Герасимов рассказал о возможностях платформы Flutter, вариантах дизайнерских решений для любых смартфонов, планшетов и настольных компьютеров. Технология позволила заменить функциональность магазинов приложений (зарубежных store) и сэкономить до 30% стоимости разработки ДБО. Изначально интерфейс дистанционного банковского обслуживания проектируется под различные устройства. Клиенту доступны биометрия для авторизации, камера, записная книга и пуш-уведомления. Пользователь самостоятельно выносит иконку приложения на экран смартфона и работает фактически в браузере. Вид приложения, доступного как физическим, так и юридическим лицам, не уступает нативному варианту.

Упомянутая экономия достигается благодаря уменьшению объема разработки с трех до одной платформы – не надо писать нативный код для iOS и Android. Срок вывода новых версий ДБО сокращается также на треть. Flutter позволяет собирать мобильные приложения для любых популярных магазинов. Несколько лет назад на этом форуме шла речь о перспективах адаптивного дизайна, который, как показывает время, превращается в незаменимую технологию.

Сравнение финансовых культур

После известных событий двухлетней давности отечественные и европейские банковские системы продолжают развиваться изолированно. В западной культуре наряду с традиционными банками (имеющими персонал и офисы) сформировались необанки (на 95% финтех-стартапы). В России примером необанков могут служить «Тинькофф» и «Точка» (не имеют физических отделений, изначально создавали такую инфраструктуру). В необанках на первое место выходят технологическое развитие и цифровизация всех бизнес-процессов, поскольку обслуживание клиентов происходит полностью в цифровой среде. На стыке традиционных и необанков возникают цифровые банки.

Любопытное сравнение технологического развития отечественных и зарубежных цифровых банков представил на форуме генеральный директор ГК Aston Максим Морозов. Финтехи стремительно набирают обороты за рубежом. За последнее десятилетие появилось более 400 лицензированных необанков. Объем их венчурного финансирования за 2017–2021 гг. оценивается в 23 млрд долл., что указывает на перспективность этого направления.

Любопытное сравнение технологического развития отечественных и зарубежных цифровых банков представил на форуме генеральный директор ГК Aston Максим Морозов. Финтехи стремительно набирают обороты за рубежом. За последнее десятилетие появилось более 400 лицензированных необанков. Объем их венчурного финансирования за 2017–2021 гг. оценивается в 23 млрд долл., что указывает на перспективность этого направления.

Толчком к развитию цифровых банков послужил ковид, изменивший потребительское поведение. В разных странах люди все чаще обращались к цифровым каналам, мобильным приложениям, чтобы удовлетворить потребности в финансовых услугах – удобных, доступных и адаптированных. А необанки дали возможность клиентам круглосуточно управлять своими финансами на ходу. Такие финансовые организации широко используют возможности облачных вычислений и искусственного интеллекта. Открытость и прозрачность совершения финансовых операций, низкие комиссии за переводы подстегнули развитие цифровых технологий в финтехе.

Преимущества необанков – быстрый запуск продуктов, персонализированный клиентский опыт, новые продукты, создаваемые на основе потребностей клиентов (благодаря предиктивному анализу), широкое использование таких каналов коммуникации, как соцсети, чат-боты, голосовые помощники и ассистенты. Сформировались партнерские экосистемы, позволяющие развивать нефинансовые сервисы и продажи в финансовых организациях.

Преимущества необанков – быстрый запуск продуктов, персонализированный клиентский опыт, новые продукты, создаваемые на основе потребностей клиентов (благодаря предиктивному анализу), широкое использование таких каналов коммуникации, как соцсети, чат-боты, голосовые помощники и ассистенты. Сформировались партнерские экосистемы, позволяющие развивать нефинансовые сервисы и продажи в финансовых организациях.

Среди основных драйверов развития цифровых банков – политика центрального регулятора, что очевидно на примере открытых API (инструмент для быстрой и безопасной передачи данных между разными компаниями). В странах Евросоюза этот механизм закреплен законодательно – цифровые банки обязаны его внедрить. Реализован такой инструмент и в Казахстане. В России ЦБ разработал рекомендательные стандарты для развития Open API. В 2022 г. была представлена концепция внедрения открытых API на финансовом рынке. Крупные игроки оценили потенциал технологии и реализуют ее в рамках своих экосистем.

В технологическом стеке отечественных и зарубежных банков много схожего: микросервисная архитектура, инструменты разработки – Java, React, базы данных – PostgreSQL, Оracle (последняя в банках стран СНГ, не в РФ). За границей в финансовой сфере активно используются облачные технологии, в нашей стране предпочтение отдается on-premise серверам или локальным облачным решениям.

К основным драйверам роста необанков эксперты относят нормативно-правовой климат, жажду инноваций, технологии и инвестиции. Например, Правительство Великобритании предложило прогрессивную схему регулирования, восприимчивую к новым идеям. Издание второй директивы о платежных услугах способствовало развитию открытого банкинга и вызвало рост инноваций. Согласно отчету EY 94% финтех-компаний рассматривают открытый банкинг как способ оптимизации услуг, а 81% используют его, чтобы предоставлять клиентам новые продукты. Эффективность британского сегмента цифровых технологий – одна из самых высоких в мире. По данным Reuters, в прошлом году британские фирмы привлекли 10 млрд фунтов стерлингов инвестиций, что превышает суммарный объем инвестиций в Германии и Франции.

К основным драйверам роста необанков эксперты относят нормативно-правовой климат, жажду инноваций, технологии и инвестиции. Например, Правительство Великобритании предложило прогрессивную схему регулирования, восприимчивую к новым идеям. Издание второй директивы о платежных услугах способствовало развитию открытого банкинга и вызвало рост инноваций. Согласно отчету EY 94% финтех-компаний рассматривают открытый банкинг как способ оптимизации услуг, а 81% используют его, чтобы предоставлять клиентам новые продукты. Эффективность британского сегмента цифровых технологий – одна из самых высоких в мире. По данным Reuters, в прошлом году британские фирмы привлекли 10 млрд фунтов стерлингов инвестиций, что превышает суммарный объем инвестиций в Германии и Франции.

Банк России рассматривает развитие финансовой инфраструктуры путем внедрения открытых API, что будет способствовать повышению конкуренции, снижению издержек и тарифов, появлению кросс-отраслевых сервисов, а также предоставит клиентам возможность с их согласия распоряжаться своими данными. Таким образом очевидна тенденция расширения доступа к данным. Но если в Евросоюзе, Великобритании разработка открытых API носит обязательный характер и регламентирована регулятором, то в нашей стране осуществляется на основе рекомендаций регулятора и по инициативе банков. Интеграции открытых API в России реализуются по сценарию Host-to-Host, что, как утверждают эксперты, сдерживает развитие концепции открытых финансов.

Продуктовые линейки российских и западных банков сопоставимы. Однако в последнее время зарубежные банки активно внедряют технологии на базе больших данных, ИИ, машинного обучения. Операции с криптовалютой – единственное, что предлагают банки на Западе и чего нет в России.

Одна из тенденций, характерных для мирового финансового рынка, состоит в том, что конкурентоспособными становятся банки, имеющие в своем составе крупные ИТ-подразделения, которые выступают в роли самостоятельных ИТ-компаний. Чем быстрее банковская структура осваивается в цифровом мире, тем шире ее возможности для роста и сокращения издержек.

Одна из тенденций, характерных для мирового финансового рынка, состоит в том, что конкурентоспособными становятся банки, имеющие в своем составе крупные ИТ-подразделения, которые выступают в роли самостоятельных ИТ-компаний. Чем быстрее банковская структура осваивается в цифровом мире, тем шире ее возможности для роста и сокращения издержек.

Очередной насыщенный заседаниями и активным общением в кулуарах форум iFin-2024 показал, что банкиры заинтересованы в готовых решениях, новых идеях и технологиях, необходимых им для развития современных финансовых услуг.