В Москве прошел XXIII Международный форум iFin-2023 «Электронные финансовые услуги и технологии», организованный компанией «АйФин Медиа» при поддержке Ассоциации российских банков и Ассоциации разработчиков программных продуктов «Отечественный софт». Эксперты поделились опытом применения технологий в финансовой сфере, обсудили основные финтех-тенденции, в частности, кибербезопасность, бизнес-модели, искусственный интеллект. Сегодня банки вынуждены сосредоточить свое внимание на развитии открытых API, экосистем по модели «все-как-сервис». При создании цифровых госсервисов ставка делается на использование биометрических данных, сквозного ID и цифрового профиля юридических лиц.

Драйверы и тенденции

Технологии искусственного интеллекта становятся одним из основных драйверов развития финансового рынка, расширяется их присутствие в процессах организаций и банковских продуктах. В то же время важнейшим направлением приложения сил и регулятора, и ИТ-специалистов является обеспечение независимости отечественной технологической инфраструктуры.

Тенденции, о которых шла речь на форуме, можно сгруппировать по нескольким направлениям: пересмотр бизнес-моделей, цифровизация процессов, оптимизация клиентского опыта, открытость технологиям и обеспечение устойчивости бизнеса. Современные решения позволяют создавать новые бизнес-модели, повышать эффективность процессов.

Кейсы и опыт их реализации, инициативы, достойные реализации в финансовой сфере, эксперты представили на тематических секциях, спорные вопросы, требующие дополнительной проработки, обсуждались в формате круглых столов.

Большой интерес аудитории вызвали выступления, посвященные открытым финансам (Open Finance) и открытым данным (Open Data). Концепция открытого банкинга (Open Banking) предусматривает использование открытых API в финансовой сфере. Анализируя пути продвижения к модели открытых финансов, директор по инновациям банка «Синара» Виталий Копысов напомнил, что с 2017 г. ЦБ на правах регулятора занимается изменением финансовой экосистемы как основы мира открытых данных – территории доступных сервисов и услуг.

Большой интерес аудитории вызвали выступления, посвященные открытым финансам (Open Finance) и открытым данным (Open Data). Концепция открытого банкинга (Open Banking) предусматривает использование открытых API в финансовой сфере. Анализируя пути продвижения к модели открытых финансов, директор по инновациям банка «Синара» Виталий Копысов напомнил, что с 2017 г. ЦБ на правах регулятора занимается изменением финансовой экосистемы как основы мира открытых данных – территории доступных сервисов и услуг.

Со временем любая организация с согласия клиента сможет обращаться за его данными в цифровой банк. В мире открытых данных посещение банковского офиса, где используется труд человека, будет обходиться дороже, чем получение нужной услуги дистанционно. По мере реализации принципа открытых данных привычными станут идентификация через сквозное ID гражданина (для идентификации и верификации), пользование информационной системой ЕБС (единой биометрической системой), применение модели открытых финансов, платформы коммерческих согласий, цифрового профиля юридического лица, цифрового рубля, а госключ появится в каждом смартфоне.

В мире открытых данных физически невозможно потерять документы, деньги или банковские карты, нет необходимости хранить множество логинов и паролей. ЕБС поможет стать пользователем цифровых сервисов и услуг. У клиентов появится возможность бесшовной регистрации, перехода к получению услуг или сервисов на коммерческих и государственных платформах. Цифровой аватар будет знать о человеке больше, чем он сам помнит о себе. Одно из ключевых преимуществ в финансовом мире будущего – самостоятельное управление персональными данными.

На этапе перехода к модели открытых финансов создается государственная платформа коммерческих согласий потребителей на передачу, обработку и хранение их данных, предоставляемых финансовым и нефинансовым организациям. Описанную экспертом картину будущего следует воспринимать как конкретные поручения, задачи, на решение которых отводится не так много времени в постоянно меняющейся среде.

Новые ниши и возможности

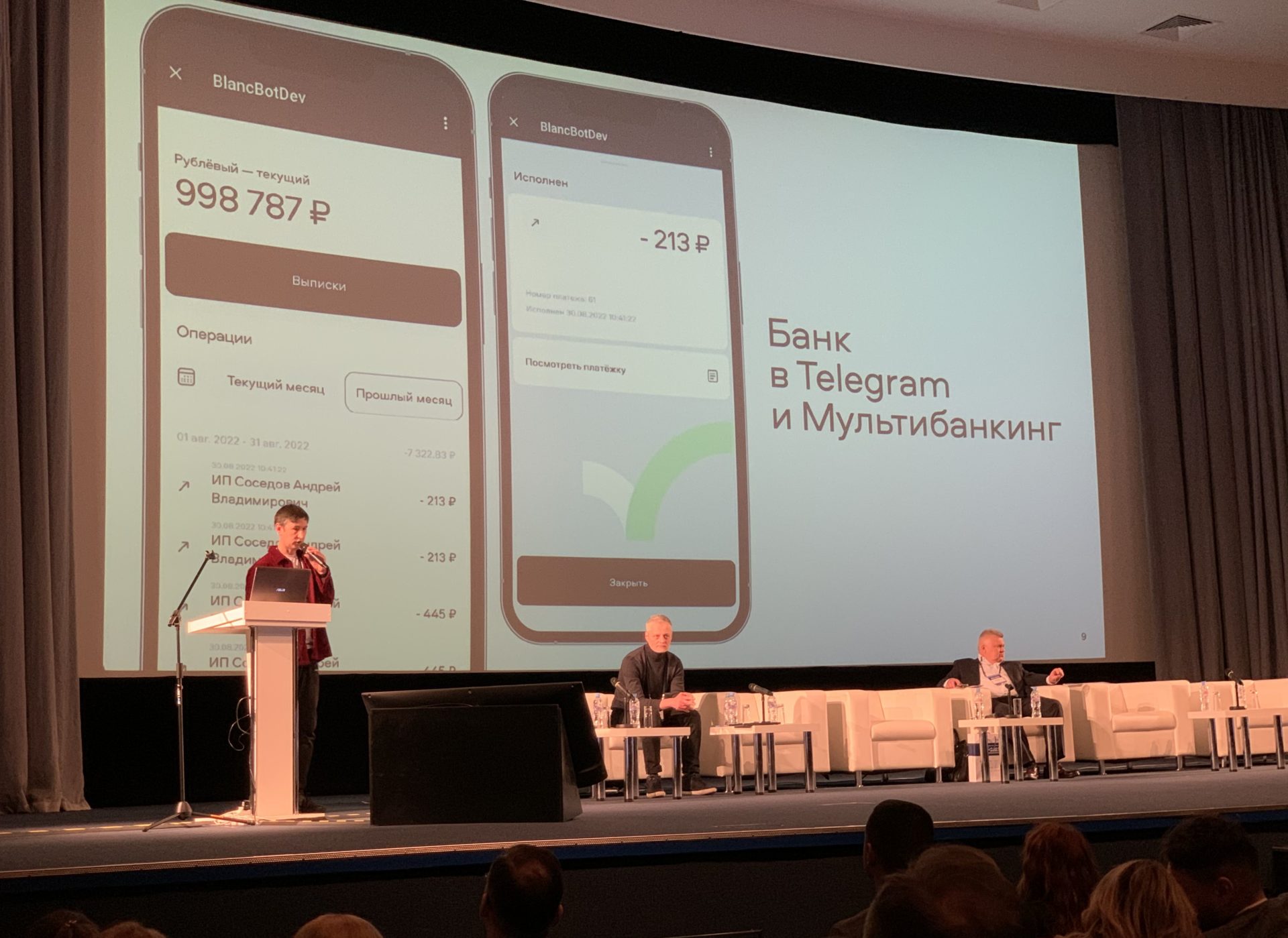

К теме открытого банкинга, но сквозь призму практических решений, обратился в своем выступлении на форуме и Роберт Сибирянов, ИТ-директор «Бланк банка». В этом финансовом учреждении, созданном всего полтора года назад, отказались от традиционных правил и долгих согласований, стремятся к тому, чтобы все операции юридическое лицо или индивидуальный предприниматель смог провести через смартфон, при этом пользоваться банковскими услугами, сервисами было бы не только выгодно, но и удобно.

К теме открытого банкинга, но сквозь призму практических решений, обратился в своем выступлении на форуме и Роберт Сибирянов, ИТ-директор «Бланк банка». В этом финансовом учреждении, созданном всего полтора года назад, отказались от традиционных правил и долгих согласований, стремятся к тому, чтобы все операции юридическое лицо или индивидуальный предприниматель смог провести через смартфон, при этом пользоваться банковскими услугами, сервисами было бы не только выгодно, но и удобно.

На предыдущих конференциях шла речь о том, насколько российская финансовая система опережает зарубежные в части передового банкинга. Сегодня в сфере открытых данных европейские страны ушли вперед благодаря директиве PSD2, стимулировавшей развитие открытого банкинга. По словам эксперта, когда банки открыли свои данные, предоставили сторонним компаниям возможность их использования, это подтолкнуло к разработке сотен качественно новых финтехсервисов. Много крупных финансовых учреждений (свыше 300) поддерживают требования PSD2.

По оценкам Yahoo finance, к 2028 г. рынок Open Banking составит 76 трлн долл. Сегмент сервисов, основанных на API банков, растет ежегодно почти на 20%. Последние события наложили свой отпечаток, но дальнейшее развитие данного направления не остановить, уверен эксперт. По мере расширения Open Banking на европейском финансовом рынке появились дополнительные ниши. Например, сервис Klarna позволяет делать покупку, а оплату производить в рассрочку (в России есть аналог от Яндекса и Тинькофф). Для запуска необанков, функционирующих только в онлайн-пространстве (Revolut, Monzo, N26 и др.), достаточно было воспользоваться открытым интерфейсом финучреждения, которое предоставляет услугу «банк как сервис», и реализовать проект, не имея соответствующей лицензии. В нашей стране по традиции получают лицензию или приобретают классический банк, чтобы превратить его в цифровой.

На Западе развиваются платформы, которые поддерживают API разных банков и предоставляют единый интерфейс сервисов. Питательной средой для возникновения подобных решений служит развитие модели Open Banking. К 2024 г. все значимые банковские системы должны поддерживать эту модель. Интерес к ней растет, о чем можно судить на примере интеграционных проектов, реализуемых в «Бланк банке» со сторонними сервисами. У финансовых учреждений, подключивших хотя бы одну интеграцию, Life Time клиентов выше в три раза, возрастает также их активность (на 10%).

На сессии отмечалось, что борьба за клиента предполагает повышение удобства пользования привычными ему сервисами. На базе Open Banking работает банк в Telegram (незначительно отличается от мобильного приложения). По словам ИТ-директора, следуя стандартам Open Banking, несложно создать приложение Мультибанкинг.

Формируемые новые ниши для одних банков мечта, для других – повод реализовать собственные идеи и подхватить инициативы, чтобы сделать доступным то, что предлагает, например, сервис everypay, который интегрируется с услугами различных банков. Финтехсервис, предусматривающий автоматическое управление несколькими счетами, экономит время клиента. Предпринимателю, имеющему единый доступ к своим счетам, проще вести управленческую отчетность, видеть финансовые разрывы и т. д. Подобные сервисы можно дополнять кредитныыми предложениями.

Пилотная среда

Создаваемая в нашей стране пилотная среда Open Banking рассматривается как ступенька на пути к открытым финансам и данным. Об этом шла речь на заседании круглого стола, которое провел председатель Оргкомитета iFin-2023, генеральный директор «АйФин Медиа» Андрей Бурдинский.

Создаваемая в нашей стране пилотная среда Open Banking рассматривается как ступенька на пути к открытым финансам и данным. Об этом шла речь на заседании круглого стола, которое провел председатель Оргкомитета iFin-2023, генеральный директор «АйФин Медиа» Андрей Бурдинский.

Регуляторы и участники рынка пока не могут дать ответ на вопрос – постепенно продвигаться по маршруту, ведущему в мир открытых финансов, или совершить прыжок сразу в открытые данные. По словам представителя Ассоциации ФинТех Кирилла Кузьмина, все проявляют осторожность и предельную осмотрительность. Разумеется, хотелось бы получить все и устранить дисбаланс, при котором финансовая организация открывает свои данные с согласия клиента, а другие игроки нет. При этом следует учитывать сложность и объем задачи. В орбиту открытых данных предполагается включить и телеком, и соцсети, и поисковики, и медицину, и т. д. При всей «аппетитности» возможных преимуществ «с наскока» эту задачу не решить.

Ключевой проблематикой Николай Адеев (Abanking) назвал вопрос монетизации на этом направлении. Отсутствие соответствующих решений препятствует инвестициям и желанию открывать данные. Несколько лет назад в ГК (сочетающей финтех- и промтехнаправление) совместно с одним из банков проводили эксперимент. ИТ-продуктом группы пользуется 30% застройщиков в стране, поэтому им предложили делиться данными внутри системы. Поскольку используется SaaS-cloud платформа, то реализовать задуманное игрокам было несложно, но только при условии, что открыл свои данные – видишь данные конкурентов, что, безусловно, полезно для анализа и оценки результатов прежде всего своей деятельности. «Эксперимент провалился, так как все хотели получать и не хотели открывать данные. Проблема до сих пор не решена», – сообщил эксперт.

Конечно, ЦБ может заставить банки сделать соответствующую инфраструктуру Open Banking обязательной. Но движение в заданном направлении ускорится и без давления регулятора, если появится арбитраж по монетизации данных, которые отдаешь или используешь. Без преувеличения это сложная инфраструктурная задача, поскольку даже в моделях обмена данными существуют свои «серые» зоны. Мало того, нужно понимать, как действовать в ситуациях, когда по чьей-то вине нарушена защита твоих данных, которые ранее находились в безопасности. Едва ли коммерческие компании справятся с такой задачей без участия ЦБ и Минцифры.

Конечно, ЦБ может заставить банки сделать соответствующую инфраструктуру Open Banking обязательной. Но движение в заданном направлении ускорится и без давления регулятора, если появится арбитраж по монетизации данных, которые отдаешь или используешь. Без преувеличения это сложная инфраструктурная задача, поскольку даже в моделях обмена данными существуют свои «серые» зоны. Мало того, нужно понимать, как действовать в ситуациях, когда по чьей-то вине нарушена защита твоих данных, которые ранее находились в безопасности. Едва ли коммерческие компании справятся с такой задачей без участия ЦБ и Минцифры.

Начинать следует с менее чувствительных данных, считает Сергей Ходусов, генеральный директор iQStore (консорциум iCAM Group). Но чтобы прийти в мир открытых технологий, надо изменить ментальность, что и произойдет, – вопрос в том, сколько уйдет на это времени. Александр Герасимов из компании «Информационные системы» напомнил участникам дискуссии, как начиналась работа над Системой быстрых платежей (СБП): как проект игнорировали, не хотели внедрять в надежде, что «проскочим и не нарвемся на штрафы». А сейчас, когда речь идет о технологическом суверенитете страны, все рады, что этот продукт у нас есть. Сегодня банки вынуждены технологически конкурировать между собой. В таких условиях следует настойчивее заниматься популяризацией преимуществ Open Banking, и дело пойдет быстрее, говорили участники дискуссии.

Как показали обсуждения и обмен репликами между участниками форума, на этапе обновления стратегий развития банков лица, принимающие решения, большое значение придают построению собственных экосистем, маркетплейсов (по принципу «все включено»), развитию сервисов для глобальных экосистем («банк под капотом»), а также расширению своей ниши клиентов и продуктов, когда можно утверждать, что на выбранном направлении конкретная финансовая организация «лучшая в своем деле».

Как показали обсуждения и обмен репликами между участниками форума, на этапе обновления стратегий развития банков лица, принимающие решения, большое значение придают построению собственных экосистем, маркетплейсов (по принципу «все включено»), развитию сервисов для глобальных экосистем («банк под капотом»), а также расширению своей ниши клиентов и продуктов, когда можно утверждать, что на выбранном направлении конкретная финансовая организация «лучшая в своем деле».

Представители банковского сообщества по-прежнему восприимчивы к идеям и решениям, на базе которых можно предложить качественные и современные услуги, выстроить удобные клиентские маршруты, наметить перспективные задачи, служащие точкой пересечения интересов государства, бизнеса и пользователей.