В Москве состоялся XX Международный форум «Электронные финансовые услуги и технологии» (iFin-2020), организованный Ассоциацией российских банков и компанией «АйФин Медиа». По традиции в нем приняли участие разработчики программного обеспечения и оборудования, консалтинговые и сервисные компании, предлагающие решения для финансового рынка. Повышенный интерес к мероприятию обусловлен масштабными изменениями, происходящими в сфере банковского обслуживания и смежных сегментах по инициативе регулятора, стремлением финтехкомпаний представить технологичные решения для оказания массовому клиенту широкого спектра услуг, в том числе дистанционных.

В Москве состоялся XX Международный форум «Электронные финансовые услуги и технологии» (iFin-2020), организованный Ассоциацией российских банков и компанией «АйФин Медиа». По традиции в нем приняли участие разработчики программного обеспечения и оборудования, консалтинговые и сервисные компании, предлагающие решения для финансового рынка. Повышенный интерес к мероприятию обусловлен масштабными изменениями, происходящими в сфере банковского обслуживания и смежных сегментах по инициативе регулятора, стремлением финтехкомпаний представить технологичные решения для оказания массовому клиенту широкого спектра услуг, в том числе дистанционных.

Двухдневная программа мероприятия предусматривала многочисленные тематические секции и дискуссии, посвященные финансовым услугам и сервисам, которые развиваются на базе современных платформ и систем. Выступления спикеров, презентации, вступительные слова модераторов заседаний и круглых столов, реплики, ремарки и вопросы участников форума охватывали широкий спектр вопросов: от инфраструктуры, бизнес-процессов финансовой организации, прорывных технологий (больших данных, искусственного интеллекта, роботизации, биометрии, интернета вещей и т. д.) до психологии потребителей услуг.

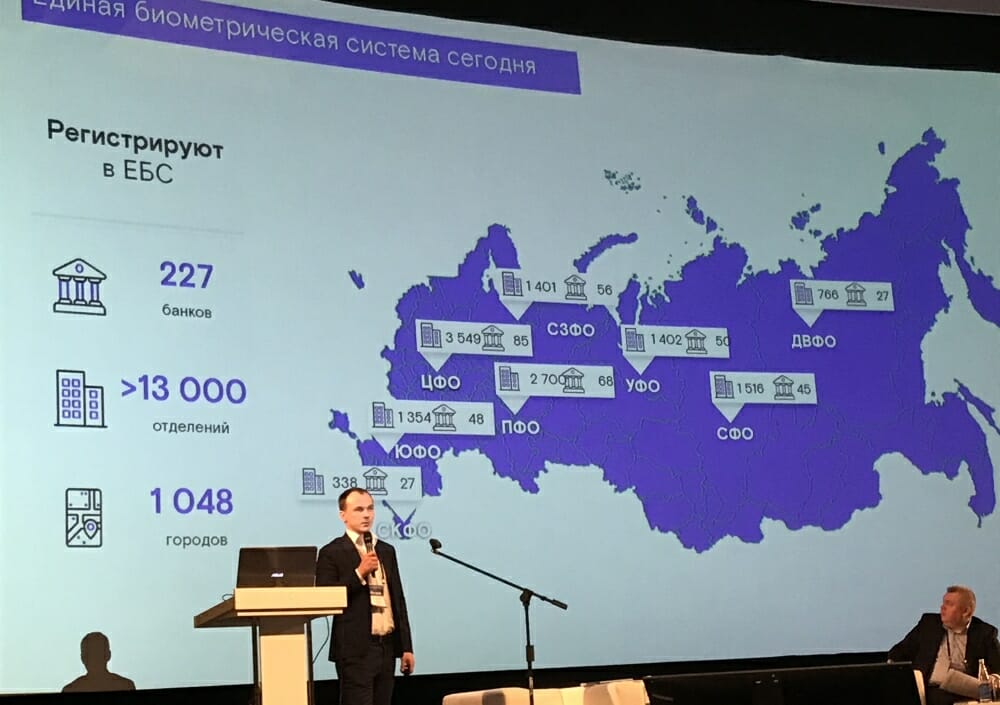

Развитие биометрической системы эксперты называют одной из тем, интерес к которой шагнул за пределы сферы финансовых институтов. В роли оператора этой системы, отвечающего за строительство соответствующей инфраструктуры, предоставление на ее базе сервисов и обеспечение требований безопасности, выступает «Ростелеком». Из доклада на форуме директора по развитию проектного офиса «Единая биометрическая система» компании «Ростелеком» Тимура Шаповалова стало известно, что в настоящее время 227 банков по всей стране собирают биометрические данные (фотография лица и запись голоса) в Единую биометрическую систему (ЕБС). Услуга, доступная гражданам в 13 тыс. отделений банков, находящихся в 1048 городах, занимает не более пяти-шести минут. Ряд банков уже реализовали кейсы, позволяющие дистанционно открыть счет. Предварительно сдав биометрические данные в любом банке, можно стать клиентом другой финансовой организации без необходимости посещения ее отделения.

Развитие биометрической системы эксперты называют одной из тем, интерес к которой шагнул за пределы сферы финансовых институтов. В роли оператора этой системы, отвечающего за строительство соответствующей инфраструктуры, предоставление на ее базе сервисов и обеспечение требований безопасности, выступает «Ростелеком». Из доклада на форуме директора по развитию проектного офиса «Единая биометрическая система» компании «Ростелеком» Тимура Шаповалова стало известно, что в настоящее время 227 банков по всей стране собирают биометрические данные (фотография лица и запись голоса) в Единую биометрическую систему (ЕБС). Услуга, доступная гражданам в 13 тыс. отделений банков, находящихся в 1048 городах, занимает не более пяти-шести минут. Ряд банков уже реализовали кейсы, позволяющие дистанционно открыть счет. Предварительно сдав биометрические данные в любом банке, можно стать клиентом другой финансовой организации без необходимости посещения ее отделения.

В настоящее время реализуются пилотные проекты по внедрению возможностей ЕБС в различных сегментах, что, как ожидается, упростит доступ к государственным и муниципальным услугам через МФЦ, порталы, городские онлайн-сервисы, а также на ряд социальных объектов. Модальности лицо и голос рассматриваются как факторы доступа к счету или аккаунту. Наряду с этим прорабатывается возможность использования ЕБС для организации удаленного судопроизводства, чтобы нахождение в зале суда перестало быть обязательным условием участия в судебном заседании.

В настоящее время реализуются пилотные проекты по внедрению возможностей ЕБС в различных сегментах, что, как ожидается, упростит доступ к государственным и муниципальным услугам через МФЦ, порталы, городские онлайн-сервисы, а также на ряд социальных объектов. Модальности лицо и голос рассматриваются как факторы доступа к счету или аккаунту. Наряду с этим прорабатывается возможность использования ЕБС для организации удаленного судопроизводства, чтобы нахождение в зале суда перестало быть обязательным условием участия в судебном заседании.

Возможности ЕБС подходят для применения в кейсах, связанных с видеоаналитикой. В частности, рассматриваются варианты внедрения решений на транспорте для фиксации различных нарушений (например, прыжков с платформы на пути) и информирования об этом.

Тимур Шаповалов напомнил о принятии в первом чтении законопроектов, расширяющих возможности применения ЕБС на другие отрасли. Сейчас в стадии согласования с федеральными органами исполнительной власти норма о праве МФЦ осуществлять сбор биометрических образцов в единую систему. В июле текущего года начнет действовать норма об использовании ЕБС для получения облачной квалифицированной электронной подписи. В декабре вступят в силу поправки в законодательство о нотариате, разрешающие нотариусам оказывать услуги клиентам, прошедшим идентификацию через ЕБС. В выступлении директора по развитию проектного офиса «Единая биометрическая система» были представлены различные сценарии идентификации гражданина с использованием мобильного приложения «Биометрия».

Тимур Шаповалов напомнил о принятии в первом чтении законопроектов, расширяющих возможности применения ЕБС на другие отрасли. Сейчас в стадии согласования с федеральными органами исполнительной власти норма о праве МФЦ осуществлять сбор биометрических образцов в единую систему. В июле текущего года начнет действовать норма об использовании ЕБС для получения облачной квалифицированной электронной подписи. В декабре вступят в силу поправки в законодательство о нотариате, разрешающие нотариусам оказывать услуги клиентам, прошедшим идентификацию через ЕБС. В выступлении директора по развитию проектного офиса «Единая биометрическая система» были представлены различные сценарии идентификации гражданина с использованием мобильного приложения «Биометрия».

Примечательно, что архитектура ЕБС позволяет подключить использование и иных, помимо лица и голоса, биометрических модальностей (радужная оболочка, сетчатка глаза, палец, геометрия кисти руки, рисунок вен, силуэт или походка). Лицо и голос предусмотрены нормативными актами как наиболее доступные модальности, не требующие наличия спецустройств. Эксперты отмечают низкую точность таких модальностей, как походка или силуэт. Однако их можно использовать в комбинации с другими. Например, если лицо человека оказалось закрыто шляпой или газетой, то в этот промежуток времени его можно идентифицировать по походке либо силуэту.

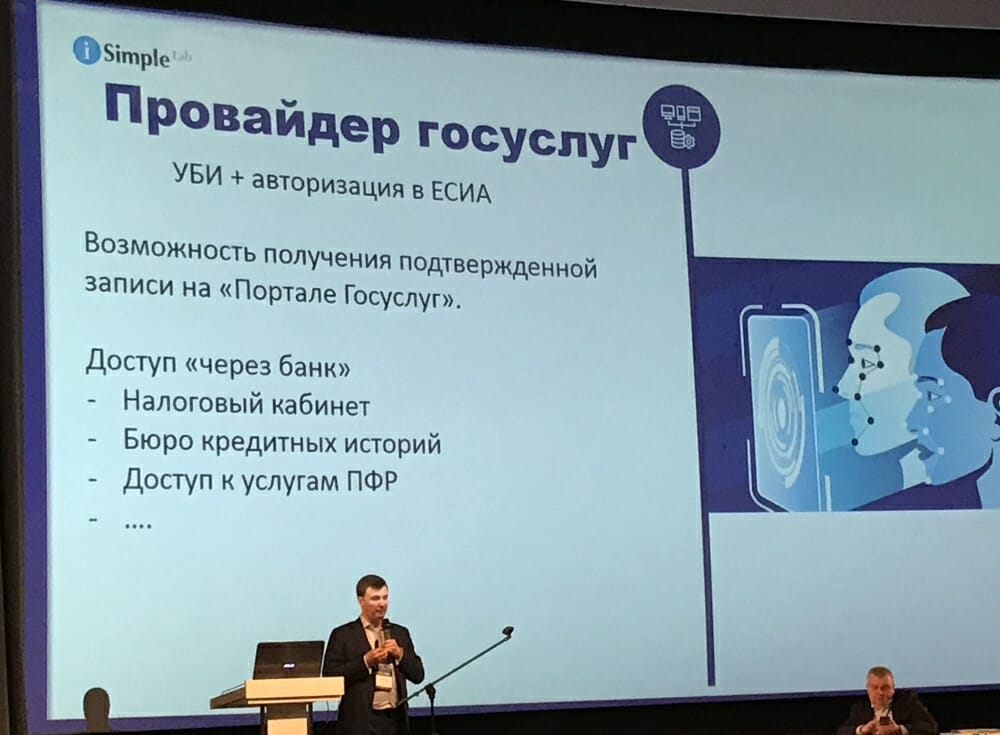

По мере развития цифрового общества возрастает значение цифрового банкинга. Об этом шла речь в выступлении директора по продажам компании «АйСимплЛаб» Алексея Колесникова, который заострил внимание аудитории на направлениях, актуальных для банков с точки зрения повышения лояльности клиентов и увеличения доходов. Государство заинтересовано в том, чтобы банки, будучи доверенной средой и выполняющие обязательства по сбору биометрических данных, являлись провайдерами госуслуг. Прогнозируется, что финансовые учреждения будут играть ключевую роль во взаимодействии государства и общества по цифровым каналам. Для того чтобы соответствовать инициативам регулятора и рассчитывать на получение прибыли, банкам предстоит перестраивать бизнес-процессы работы с клиентами, которым можно будет предлагать услуги не только банковского характера. Для этого нужна гибкая мультифакторная платформа дистанционного банковского обслуживания (неограниченная по функционалу и каналам взаимодействия). Кроме того, банк должен взять на себя роль провайдера небанковских продуктов, сервисов и осуществлять свою деятельность там, где удобно клиенту (в то время и в том месте, где клиент хочет получить услугу).

По мере развития цифрового общества возрастает значение цифрового банкинга. Об этом шла речь в выступлении директора по продажам компании «АйСимплЛаб» Алексея Колесникова, который заострил внимание аудитории на направлениях, актуальных для банков с точки зрения повышения лояльности клиентов и увеличения доходов. Государство заинтересовано в том, чтобы банки, будучи доверенной средой и выполняющие обязательства по сбору биометрических данных, являлись провайдерами госуслуг. Прогнозируется, что финансовые учреждения будут играть ключевую роль во взаимодействии государства и общества по цифровым каналам. Для того чтобы соответствовать инициативам регулятора и рассчитывать на получение прибыли, банкам предстоит перестраивать бизнес-процессы работы с клиентами, которым можно будет предлагать услуги не только банковского характера. Для этого нужна гибкая мультифакторная платформа дистанционного банковского обслуживания (неограниченная по функционалу и каналам взаимодействия). Кроме того, банк должен взять на себя роль провайдера небанковских продуктов, сервисов и осуществлять свою деятельность там, где удобно клиенту (в то время и в том месте, где клиент хочет получить услугу).

На форуме говорилось о том, что интерес к биометрии как таковой пока невысокий. Но рано или поздно государство заставит граждан сдать свои биометрические данные (например, ограничив доступ к сервисам при невыполнении соответствующего условия). Банки могут посодействовать решению этой задачи, если донесут информацию до клиентов, предложат им возможность удаленной биометрической идентификации через портал.

По словам Алексея Колесникова, в рамках проектов, расширяющих возможности финансовых учреждений, клиенту можно предоставлять от лица банка услуги, за которыми он идет в другие кабинеты, достаточно хорошие и многофункциональные. Но банк может дополнить такой инструмент своими «фишками» и сервисами, предложив клиенту, например, доступ к услугам Пенсионного фонда, Бюро кредитных историй, налогового кабинета. Как ожидается, на эти сервисы клиенты будут подписываться. В регионах формируется интерес к подобным услугам. В частности, региональные банки в Якутии, Кировской области на базе своих отделений открывают рабочие места МФЦ. «Клиенты приходят в банк за получением госуслуг. Эта тенденция может быть подхвачена и развита цифровыми банками», – полагает эксперт.

По словам Алексея Колесникова, в рамках проектов, расширяющих возможности финансовых учреждений, клиенту можно предоставлять от лица банка услуги, за которыми он идет в другие кабинеты, достаточно хорошие и многофункциональные. Но банк может дополнить такой инструмент своими «фишками» и сервисами, предложив клиенту, например, доступ к услугам Пенсионного фонда, Бюро кредитных историй, налогового кабинета. Как ожидается, на эти сервисы клиенты будут подписываться. В регионах формируется интерес к подобным услугам. В частности, региональные банки в Якутии, Кировской области на базе своих отделений открывают рабочие места МФЦ. «Клиенты приходят в банк за получением госуслуг. Эта тенденция может быть подхвачена и развита цифровыми банками», – полагает эксперт.

Неслучайно большое внимание финтехкомпании уделяют решениям по интеграции с внешними сервисами (личными кабинетами ФНС, Бюро кредитных историй). Внедрение таких решений (выбранных среди хорошо зарекомендовавших себя, а не методом проб и ошибок) позволяет помочь клиенту решить его задачи и при этом заработать на комиссионных платежах и повышении лояльности.

Несмотря на активное продвижение дополнительных услуг, финансовые транзакции останутся основным банковским функционалом, который совершенствуется по мере развития системы быстрых платежей (СБП), B2B переводов. Сервис СБП позволяет физическим лицам мгновенно (в формате 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, независимо от того, в каком банке открыты счета отправителя либо получателя средств. На форуме отмечалось, что классические переводы с использованием реквизитов карты и переводы через СБП будут дополнять друг друга, а не конкурировать между собой.

Банки не перестают думать о привлечении новых клиентов, в частности представителей малого бизнеса. И одна из проблем состоит в том, что обеспечить лидогенерацию (маркетинговая тактика поиска потенциальных клиентов по контактным данным) «холодными» звонками становится все труднее. Потребители устали, входящие звонки вызывают раздражение, абоненты пользуются спам-фильтрами. Поэтому банки переключились на формирование входящих заявок, оптимизируют труд операторов. Помощником в данном случае являются готовые программные инструменты, в частности, SaaS-решения, позволяющие автоматизировать и настроить работу операторов. Преимущества такого ПО в том, что оператор не теряет время на дозвон, прослушивание коротких гудков и т. д. и занят исключительно общением с потенциальными клиентами. Готовое решение позволяет обрабатывать входящие заявки, нивелируя человеческий фактор.

Современные технологии искусственного интеллекта, роботизации активно проникают и в этот сегмент решений, о чем рассказала на форуме коммерческий директор сервиса «Скорозвон» Дилара Музафарова. Обработку звонков на первой линии, где не требуются большие интеллектуальные затраты, планируется поручить роботам. Они успешно справляются с классификацией входящих заявок и переводом звонка на более профильную вторую линию. Преимущества очевидны: если с помощью облачного сервиса «Скорозвон» оператор может провести 300 разговоров за 12-часовую смену, то робот справится с такой же нагрузкой за две-три минуты. Реализация данного подхода выводит обработку входящих звонков на новый уровень.

Современные технологии искусственного интеллекта, роботизации активно проникают и в этот сегмент решений, о чем рассказала на форуме коммерческий директор сервиса «Скорозвон» Дилара Музафарова. Обработку звонков на первой линии, где не требуются большие интеллектуальные затраты, планируется поручить роботам. Они успешно справляются с классификацией входящих заявок и переводом звонка на более профильную вторую линию. Преимущества очевидны: если с помощью облачного сервиса «Скорозвон» оператор может провести 300 разговоров за 12-часовую смену, то робот справится с такой же нагрузкой за две-три минуты. Реализация данного подхода выводит обработку входящих звонков на новый уровень.

Атмосфера на XX форуме «Электронные финансовые услуги и технологии» располагала к тому, чтобы проследить основные этапы развития отрасли на примере конкретных решений, направлений и компаний. Этот прием использовал в своем выступлении, посвященном новым территориям онлайн-банкинга для юридических лиц, заместитель директора по развитию сервиса Faktura.ru Владимир Михайлов. За два десятилетия одноименная мультибанковская платформа превратилась в экосистему сервисов для 130 банков-партнеров. Поначалу сервис развивался от потребностей банков. Теперь, когда компания нарастила внутренние экспертные компетенции, дав рынку возможность оценить себя, сервис предлагает банкам рекомендации, как развивать онлайн-банкинг, чтобы оптимизировать текущие процессы и увеличить количество клиентов.

Атмосфера на XX форуме «Электронные финансовые услуги и технологии» располагала к тому, чтобы проследить основные этапы развития отрасли на примере конкретных решений, направлений и компаний. Этот прием использовал в своем выступлении, посвященном новым территориям онлайн-банкинга для юридических лиц, заместитель директора по развитию сервиса Faktura.ru Владимир Михайлов. За два десятилетия одноименная мультибанковская платформа превратилась в экосистему сервисов для 130 банков-партнеров. Поначалу сервис развивался от потребностей банков. Теперь, когда компания нарастила внутренние экспертные компетенции, дав рынку возможность оценить себя, сервис предлагает банкам рекомендации, как развивать онлайн-банкинг, чтобы оптимизировать текущие процессы и увеличить количество клиентов.

Одна из рекомендаций состоит в необходимости сегментировать клиентскую базу. Разработанный для конкретного сегмента набор инструментов обеспечит возможность таргетировать продуктовые предложения. В рамках планов развития сервисов с использованием технологий машинного обучения компания намерена дать возможность интеллектуального подбора маржи в зависимости от профиля клиента. Например, клиенту, который приобретает валюту в связи с предстоящей загранкомандировкой, предлагается сделка по курсу с завышенной маржой.

Одна из рекомендаций состоит в необходимости сегментировать клиентскую базу. Разработанный для конкретного сегмента набор инструментов обеспечит возможность таргетировать продуктовые предложения. В рамках планов развития сервисов с использованием технологий машинного обучения компания намерена дать возможность интеллектуального подбора маржи в зависимости от профиля клиента. Например, клиенту, который приобретает валюту в связи с предстоящей загранкомандировкой, предлагается сделка по курсу с завышенной маржой.

Резюмируя выводы одной из дискуссий, посвященных трендам развития электронного банкинга в 2020 г., председатель Оргкомитета iFin-2020, генеральный директор «АйФин Медиа» Андрей Бурдинский на правах модератора заметил, что в форуме приняли участие компании, которые стимулируют развитие финансовых технологий и инструментов в России. Сегодня разработчики услуг и решений зачастую отталкиваются не от запросов рынка, которые неочевидны или плохо формализованы, а от идей авторов инноваций, берясь за их воплощение несмотря на то, что попутно приходится формировать спрос.

Резюмируя выводы одной из дискуссий, посвященных трендам развития электронного банкинга в 2020 г., председатель Оргкомитета iFin-2020, генеральный директор «АйФин Медиа» Андрей Бурдинский на правах модератора заметил, что в форуме приняли участие компании, которые стимулируют развитие финансовых технологий и инструментов в России. Сегодня разработчики услуг и решений зачастую отталкиваются не от запросов рынка, которые неочевидны или плохо формализованы, а от идей авторов инноваций, берясь за их воплощение несмотря на то, что попутно приходится формировать спрос.