Уже не первый год во всем мире отрасль финансовых технологий демонстрирует стремительное развитие. Огромный интерес к финтех-индустрии проявляют и российские компании. Председатель правления «Сбербанка» Герман Греф, оценивая взрывной рост технологий и инвестиций в финтех, считает, что в этой области будет происходить много интересного. По его мнению, «Сбербанк» не может продолжать оставаться только банком, работать в прежней парадигме. «Сбербанк» поставил перед собой задачу − достижение нового уровня конкурентоспособности, позволяющего достойно соперничать с технологическими компаниями. Tinkoff Bank также является крупнейшим цифровым банком и ведет деятельность по обслуживанию физических и юридических лиц, страхованию, кредитованию, привлечению депозитов, инвестированию и т. д.

Сейчас рынок финансовых технологии России вступает в стадию активного развития и включается в международную гонку нового экономического лидерства. По данным Фонда развития интернет-инициатив, на сентябрь 2017 г. было инвестировано 2,3 млрд руб. в сектор финансовых технологий и 10,3 млрд руб. в решения для бизнеса.

Финтех сегодня

Сегодня финтех − пересечение не просто финансов и технологий, а сразу нескольких областей, которые, впрочем, часто тесно взаимосвязаны. Среди современных направлений финтеха можно отметить управление активами, страхование, кредитование, аналитику, цифровую идентификацию, кибербезопасность, краудфандинг, роботизированных советников и многое другое.

Лидирующими направлениями в 2017 г. стали (рис. 1):

- кредитование, включающее в себя микрофинансовые организации − 10,3% рынка, с Р2Р-кредитованием равно 15,7%;

- сектор криптовалют− 15,1%: цифровые кошельки, обменные пункты, биржи и др., связанные с производством и движением цифровых монет;

- сравнение финансовых продуктови/или их покупка −14,1%;

- управление финансами предприятия − 13,2%;

- сектор платежей − 11,2%.

Основой этих инновационных отраслей часто выступают технологии больших данных, машинного обучения, искусственного интеллекта, Интернета вещей, блокчейна, биометрии и др. При этом все они тесно переплетены между собой и работают в совокупности.

Big Data и искусственный интеллект в лидерах

На первом месте у банков в 2016−2017 гг. находились технологии, связанные с Big Data и искусственным интеллектом. Второй по значимости можно назвать биометрию, но в отличие от Big Data и AI интерес к ней был сформирован прежде всего внешней средой, в основном текущими инициативами ЦБ по внедрению биометрической идентификации клиентов банка.

Проекты на основе блокчейна и криптовалюты, несмотря на яркий новостной фон вокруг них, были не очень популярны, в первую очередь из-за неготовности инфраструктуры рынка к этим технологиям. С трансформацией рынка они, конечно, будут встроены и поддержаны банками, но это вопрос нескольких лет.

Интерес к Big Data и AI продиктован в первую очередь «хайпом» вокруг этих технологий. Большинство финтехов сначала запускают такие проекты и только в процессе имплементации находят зоны конкретного использования. Big Data и AI уже на этапе пилотных проектов находят свое применение, и компании готовы осознанно инвестировать в них.

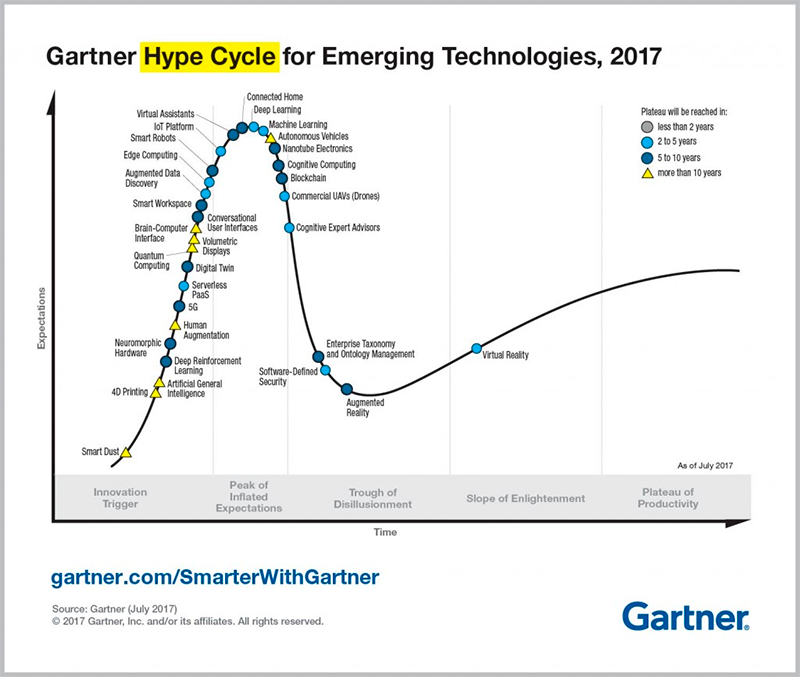

Общие тренды рынка отражены на диаграмме, предоставленной Gartner (рис. 2). Сначала технологии проходят этап инновационности, достигают пика завышенных ожиданий, за которым следуют период спада ожиданий, «разочарованности», далее стабилизация и выход на продуктивность.

Банки, являясь на рынке больше потребителями, чем создателями финтех-услуг, как правило, ориентируются на технологии, находящиеся на пике Hype Cycle.

Таким образом, в 2016−2017 гг., интерес банков к большим данным и машинному обучению был продиктован скорее их нахождением на пике ожиданий рынка.

Рис. 1. Диаграмма «Цикл зрелости технологий Gartner»

Практический опыт применения финансовых технологий

Как было сказано, основные инвестиции в Big Data и машинное обучение пришлись в банковском секторе на период 2016−2017 гг.

Практические области применения Big Data и AI можно условно разделить на четыре сферы.

Клиентская аналитика − CRM

Формирование широкого профиля клиента, создание вектора его предпочтений и проактивное покрытие их банковским продуктом, по факту выход на новый этап event-based CRM.

С помощью методов машинного обучения банк оперативно получает информацию о клиенте дополнительно к той, которая содержится в анкетных данных.

Один из примеров такого подхода: модели тематического моделирования на транзакционном поведении клиента, когда компания причисляет клиента к какому-либо типу поведения исходя из его (клиента) транзакций (автомобилист, ждет детей, любит зимний спорт, готовится к отпуску, уехал в командировку и т. п.). В нашей практике «инсайдов» о клиенте в одном из Топ-10 банков было собрано и динамически рассчитывалось более 350 штук. Такие инсайды помогают следить за потребностями клиента и проактивно предлагать ему продукты банка. К примеру, с точки зрения конверсии очень хорошо работает оперативное предложение кредита наличными человеку, который вошел в транзакционный кластер «появились дети» (к детям нужны деньги…).

Вместе с моделями профилирования клиента хорошо себя показали модели по определению вероятности склонности клиента к покупке того или иного продукта, что увеличивает конверсию от рассылок предложений. Теперь банки могут не проводить «ковровое бомбометание» SMS с предложением продукта по всей базе, а действовать сегментированно по клиентам, которым это действительно нужно. Модели склонности клиента коммуницировать в канале (кто-то лучше отреагирует на SMS, кому-то лучше позвонить, а кому-то показать баннер при входе в интернет-банк). Для банка это экономия средств, для клиента – уменьшение негативного опыта от спама. Кроме того, банки активно начали пилотирование и использование моделей предсказания следующей транзакции клиента для продажи спецпредложений, а также анализа поведения клиента на сайте банка.

Стоит отдельно сказать о возможностях для составления портрета клиента, которые обеспечивает автоматизированный анализ разговоров сотрудника колл-центра компании с клиентом. В 2016−2017 гг. подобная технология так или иначе использовалась наиболее продвинутыми с точки зрения финтеха банками, однако ее трудно назвать популярной.

Также следует отметить возросшие предложение и спрос рынка на данные по анализу цифрового следа клиента (данные сотовых операторов, крупных доткомов, провайдеров услуг электронной почты), которыми банки начали активно обогащать информацию о клиенте.

Можно сказать, что непосредственно в части клиентской аналитики и перевода принципа «знай своего клиента» в практическую плоскость технологии машинного обучения оказали наиболее существенное влияние на деятельность банков. По большей части сейчас это пилотные проекты, но тренд развития CRM-платформ банков в сторону Big Data и машинного обучения очевиден.

Управление риском, борьба с мошенничеством

Нельзя сказать, что банки лишь сегодня стали использовать технологии машинного обучения в сфере управления риском и борьбы с мошенничеством. Довольно давно они применяются при разработке кредитного скоринга, только раньше это не называлось машинным обучением (хотя по сути им являлось). Но при этом непосредственно Big Data, как технология, которая позволяет параллельно обрабатывать и хранить большие объемы данных, ускорила и оптимизировала процесс разработки моделей, удешевила системы хранения данных. Один из примеров: проект ВТБ24 по интеграции систем SAS (на которых исторически велась разработка риск-моделей) с платформой технологии BigData – Hadoop, обеспечивший возможность значительно снизить стоимость хранения данных и увеличить скорость их обработки в рамках задач разработки риск-моделей.

Оптимизация собственных бизнес-процессов банка

Основные задачи – оптимизация загрузки, логистики и геопозиции сети банкоматов, прогнозирование и причины звонка в колл-центр, предвосхищение потребности клиента. В большинстве банков такие модели были запущены на этапе пилотирования, и можно с уверенностью сказать, что в 2019−2020 гг. применение технологий машинного обучения в оптимизации процессов станет для индустрии стандартным.

Реакция на действия клиента онлайн

Интерес к внедрению платформ Big Data подогревала возможность коммуникации с клиентом в реальном времени. К примеру, клиент совершил какое-то действие в мобильном банке, и банк тут же на него отреагировал (клиент интересовался депозитами, и банк вывел ему баннер с предложением депозита). Данная область находится пока на этапе пилотных проектов, но в течение двух-трех лет может стать весьма перспективной.

Немного прогнозов

В ближайшее время довольно значимый набор решений в банках как в России, так и в мире будут принимать уже не люди, а машины. Какие именно и к чему это приведет?

Во-первых, это автоматический CRM – подбор и предложение релевантного продукта клиенту в real-time, исходя из глубокого машинного анализа его потребностей. Решение отправить коммуникацию с предложением о кредите будет принимать не человек в рамках формирования CRM-компании, а алгоритм.

Во-вторых, замена ручного труда в процессе принятия кредитного решения. Например, раньше документы, приложенные к кредитной заявке, проверял человек. Сегодня благодаря технологиям распознавания изображения внешним источникам данных мы технологически готовы исключить этот этап из процесса принятия решения.

В-третьих, снижение численности персонала колл-центров (информирование, работа с просроченной задолженностью) за счет того, что на часть вопросов клиентов смогут отвечать те или иные роботизированные системы (чат-боты, модели предсказания потребности клиента в звонке в контакт-центр, которые будут превентивно направлять ему коммуникацию по возникшему вопросу).

В-четвертых, ряд решений «внутренней кухни» бэк-офисов банка (например, когда инкассировать банкомат).

Этому будут способствовать всевозрастающая конкуренция на рынке банковских услуг, явная необходимость ориентации на потребности клиента в борьбе за клиента. Важной составляющей станет также желание банков снизить операционные расходы на основные бизнес-процессы в рамках борьбы за возможность дать клиенту более низкую ставку.

Вместо заключения

Если говорить о мировой практике, то, например, для многих банков Восточной Европы, где рынок давно устоялся, даже существующий стандарт функциональности среднего мобильного банка РФ – уже финтех. Относительная молодость банковского рынка России и его рост на фоне общей диджитализации обеспечили значительный отрыв ведущих российских банков по уровню используемых технологий от многих мировых игроков. Например, в США до сих пор популярны и распространены чековые книжки, а мы уже не можем представить себе нормальный розничный банк, где большинство операций нельзя сделать онлайн. С другой стороны, в США ряд банков активно потребляют услуги финтех-компаний.

В целом большинство российских банков признают свои проекты и пилоты, связанные с внедрением финансовых технологий и, в частности, платформ Big Data, успешными. Не стоит забывать о том, что ни одна из применяемых в разрезе финтеха технологий, в том числе большие данные, не способна обеспечить новый уровень развития и эффективности компании изолированно от других технологий. Этого можно достичь лишь путем совокупного использования инновационных разработок с периодическим акцентом на развитии одной из них. Не менее важны и другие факторы. Как было отмечено в исследовании тенденций рынка инновационных финансовых сервисов EY (Russia), развитие финтеха возможно только в том случае, если будет создана эффективная макроэкосистема. Ее построение зависит опять же от совокупности взаимосвязанных факторов − технологий, спроса, доступа к финансированию, человеческого капитала и регулирования. Именно в результате взаимодействия всех этих составляющих к 2035 г. почти все платежи в России станут инновационными.